5月23日,海潤光伏(股市代碼““ST海潤”)發(fā)布公告稱����,由于2016年���、2017年連續(xù)兩年,該公司的年度財務報告均被大華會計師事務所(特殊普通合伙)出具無法表示意見的審計報告���,上海證券交易所決定自2018年5月29日起暫停該公司股票上市。

至此,“ST海潤成為了A股上市光伏企業(yè)被實施暫停上市的第—股�,那什么是暫停上市,“ST海潤還能恢復上市����,起死回生嗎?

為何暫停上市?

暫停上市是我國—種上市制度安排���。暫停上市是指已上市公司若出現(xiàn)法定原因,應依法暫時停止其發(fā)行的上市股票或公司債券的交易;暫停上市是基于法律規(guī)定的特殊原因而暫時影響其上市證券的情況�,而非決定性地最終否定上市公司的上市資格����。

根據(jù)《公司法》����、《證券法》等規(guī)定���,暫停上市是指上市公司出現(xiàn)下列情況之—����,由證券交易所決定暫停其股票上市交易:

(1)公司股本總額、股權分布等發(fā)生變化不再具備上市條件����。

(2)公司不按照規(guī)定公開其財務狀況�,或者對財務會計報告作虛假記載����,可能誤導投資者����。

(3)公司有重大違法行為����。

(4)公司最近3年連續(xù)虧損���。

(5)證券交易所上市規(guī)則規(guī)定的其他情形�。對于暫停上市的公司�,應當由證券交易所決定其何時及在何種條件下恢復上市。

“ST海潤因觸發(fā)了《上海證券交易所股票上市規(guī)則(2018年4月修訂)》中14.1.1(四)的規(guī)定而被暫停上市。(注:《上海證券交易所股票上市規(guī)則(2018年4月修訂)》14.1.1(四)規(guī)定:因最近—個會計年度的審計意見類型觸及第13.2.1條第(四)項規(guī)定的標準,其股票被實施退市風險警示后�,公司披露的最近—個會計年度的財務會計報告被會計師事務所出具無法表示意見或者否定意見的審計報告�。)

企業(yè)暫停上市并不影響其正常經(jīng)營���,只是其發(fā)行的股票暫時不能交易,只有在暫停上市結束方可重新交易�。當然�,企業(yè)被實施暫停上市后���,投資者對企業(yè)的信任及評價肯定會降低����,這會極大的影響其在資本市場上的融資等等資本運作,間接影響企業(yè)經(jīng)營����。

根據(jù)《上海證券交易所股票上市規(guī)則(2018年4月修訂)》規(guī)定�,上市公司因凈利潤����、凈資產(chǎn)����、營業(yè)收人或者審計意見等原因被實施暫停上市后����,同時符合下列條件�,可以在最近—年年度報告披露后的五個交易日內,以書面形式向上海證券交易所提出恢復上市的申請:

(1)在法定期限內披露了最近—年年度報告;

(2)最近—個會計年度經(jīng)審計的扣除非經(jīng)常性損益前后的凈利潤均為正值;

(3)最近—個會計年度經(jīng)審計的營業(yè)收人不低于1000萬元;

(4)最近—個會計年度經(jīng)審計的期末凈資產(chǎn)為正值;

(5)最近—個會計年度的財務會計報告未被會計師事務所出具保留意見����、無法表示意見或者否定意見的審計報告;

(6)保薦機構經(jīng)核查后發(fā)表明確意見,認為公司具備持續(xù)經(jīng)營能力;

(7)保薦機構經(jīng)核查后發(fā)表明確意見���,認為公司具備健全的公司治理結構、運作規(guī)范����、無重大內控缺陷;

(8)不存在本規(guī)則規(guī)定的暫停上市或者終止上市情形;

(9)上海證券交易所認為需具備的其他條件���。

因其它原因而被實施暫停上市的,恢復上市條件另有規(guī)定����。

顯然,根據(jù)規(guī)定�,“ST海潤想要重新恢復上市����,最早也需得等到其公布2018年年度報告之后了����。

上市后常年虧損

“ST海潤上市之后幾乎年年虧損����,其股價在暫停上市前已經(jīng)跌至1元以下,成為“仙股”�。小編整理了“ST海潤上市之后的經(jīng)營業(yè)績情況����,結果發(fā)現(xiàn):除了借殼上市的那—年即2011年和需要保住上市資格的2015年外,“ST海潤年年虧損。

根據(jù)財報���,“ST海潤的營業(yè)總收人起伏不定:2011年達到71.32億元的高點后����,2012至2013年逐年下滑,而后開始上升����,2015年達60.89億元的次高點后又開始逐年下滑���,2017年其營業(yè)總收人僅為32.56億元���,不到2011年的—半�,而2018年—季度其營業(yè)總收人更是遭遇斷崖式下跌�,僅為2.92億元���。凈利潤方面�,除2011年���、2015年分別實現(xiàn)3.69億元和0.94億元的盈利外,“ST海潤其余年度均虧損���,而且虧損額越來越大���,2017年已達24.65億元,2018年—季度其再次虧損���,凈利潤為B1.96億元(見表—)�。

梳理其財報發(fā)現(xiàn):“ST海潤的虧損額或與其常年居高不下的費用與資產(chǎn)減值損失有關����。

居高不下的費用

相對于銷售費用來說���,*ST海潤的管理費用和財務費用常年居高不下����,而且呈快速增長的趨勢;2011年����,其銷售費用為1.03億元�,管理費用為2.49億元,是銷售費用的2.42倍���,財務費用為2.31億元���,是銷售費用的2.24倍;而2017年,其銷售費用為0.99億元����,而管理費用則為5.17億元�,是銷售費用的5.22倍;財務費用為4.60億元���,是銷售費用的4.65倍;2018年一季度����,管理費用已經(jīng)達到銷售費用的12.33倍���,而財務費用是銷售費用的8.44倍(見表二)。

高企的資產(chǎn)減值損失

再看看其資產(chǎn)減值損失���,上市以來,除了2015年����,*ST海潤的資產(chǎn)減值損失呈逐年快速增長態(tài)勢�。2011年�,其資產(chǎn)減值損失僅為0.29億元����,而到了2017年,其資產(chǎn)減值損失已經(jīng)達到11.60億元����,七年增長了39倍(見表三)����。這也從一個側面反映了*ST海潤投資管理存在問題����。

神奇的2015年

在這多年虧損的業(yè)績中���,如果硬要說亮點����,那就是2015年���。在這年���,*ST海潤竟然神奇般地扭虧為盈���,實現(xiàn)0.94億元的凈利潤。這個業(yè)績之所以神奇�,原因如下:一是它發(fā)生在2015年���,其連續(xù)兩年虧損之后(2013-2014年),如再虧損其將被暫停上市;二是2014年其巨額虧損了9.33億元,2015年勉強實現(xiàn)0.94億元的盈利后�,2016年再次巨額虧損11.83億元���,這業(yè)績怎么看怎么神奇;三是資產(chǎn)減值損失,2015年其資產(chǎn)減值損失是除2011年外上市以來最小的���,僅有0.36億元�,這與其一貫的資產(chǎn)減值損失快速增長趨勢不相符�,可謂神奇;四是盈利方式����,根據(jù)2015年財報����,其實現(xiàn)歸屬上市公司股東的凈利潤為0.96億元����,而歸屬于上市公司股東的扣除非經(jīng)常性損益的凈利潤為-0.96億元����,是的�,扣非后的凈利潤是負的�,負的���,負的(重要的事情說三遍)����。顯然���,其扭虧為盈并不是其經(jīng)營變好了�,而是其它的原因���。

除了資產(chǎn)減值損失大幅減少外���,真正的奧妙就在于投資收益和營業(yè)外收入了���。小編梳理了2011-2017年及2018年一季度*ST海潤的投資收益和營業(yè)外收入(見表四)發(fā)現(xiàn):恰巧在2015年�,其實現(xiàn)了高額的投資收益,達2.65億元,而在其它年份其最高的投資收益也不過是2016年的0.58億元;營業(yè)外收入方面���,其2015年的營業(yè)外收入也達1.17億元���,明顯高于鄰近的幾個年份����,不過畢竟有2011年的1.77億元及2012年的4.78億元等先例也就無可厚非了���。

大幅減少的資產(chǎn)減值損失���、大幅增加的投資收益和營業(yè)外收入等合力使得*ST海潤在2015年實現(xiàn)扭虧為盈���,成功的避免了被暫停上市的命運����。

那*ST海潤常年虧損的原因何在呢?

虧損緣由

失效的全產(chǎn)業(yè)鏈模式

根據(jù)財報���,*ST海潤自2011年以來逐步構建了一個完整的光伏垂直產(chǎn)業(yè)鏈,主營業(yè)務涵蓋太陽能電池用單晶硅棒/片���、多晶硅錠/片����、太陽能電池片和組件的研發(fā)�、生產(chǎn)�、銷售和代工,太陽能光伏電站的投資���、開發(fā)�、運營和銷售���,以及太陽能光伏電站項目施工總承包���、專業(yè)分包業(yè)務等���。

然而,這樣的全產(chǎn)業(yè)鏈模式似乎并未給*ST海潤帶來好處如更低的成本���、更好的收益等�。梳理2011年以來*ST海潤的主營業(yè)務收入構成發(fā)現(xiàn):從2011年開始,組件和電池片業(yè)務一直是其核心業(yè)務�,也是其主要的營業(yè)收入來源�,二者的收入占其主營業(yè)務收入的比重一直維持在70%以上;其中�,2011年最高達98%以上,2017年則降到70.07%(見圖一)�。

然而����,梳理其各個業(yè)務單元的毛利率發(fā)現(xiàn),其全產(chǎn)業(yè)鏈經(jīng)營模式似乎是無效的���。其核心的業(yè)務電池片和組件的毛利率都比較低(見表五),而且起伏不定;而上游的單晶硅片和多晶硅片業(yè)務則時有時無���,而且大多年份都處于虧損狀態(tài);電站業(yè)務收入則比較穩(wěn)定����,但是毛利率卻處于快速下滑狀態(tài)�,2012年為66.68%���,2017年則僅有27.17%;工程施工業(yè)務毛利率尚可,但其收入?yún)s一直在萎縮�,2017年其收入僅有700余萬元(見表六);而其2017年新增的代工業(yè)務竟然是虧損的�,毛利率為-18.82%,這讓人不得不懷疑其經(jīng)營管理能力,也不能不懷疑其引入該業(yè)務的動機�。

然而����,梳理其各個業(yè)務單元的毛利率發(fā)現(xiàn)�,其全產(chǎn)業(yè)鏈經(jīng)營模式似乎是無效的���。其核心的業(yè)務電池片和組件的毛利率都比較低(見表五),而且起伏不定;而上游的單晶硅片和多晶硅片業(yè)務則時有時無����,而且大多年份都處于虧損狀態(tài);電站業(yè)務收人則比較穩(wěn)定����,但是毛利率卻處于快速下滑狀態(tài),2012年為66.68%,2017年則僅有27.17%;工程施工業(yè)務毛利率尚可,但其收人卻—直在萎縮�,2017年其收人僅有700余萬元(見表六);而其2017年新增的代工業(yè)務竟然是虧損的���,毛利率為B18.82%,這讓人不得不懷疑其經(jīng)營管理能力�,也不能不懷疑其引人該業(yè)務的動機����。

由此可看出�,其全產(chǎn)業(yè)鏈經(jīng)營的方式并未實現(xiàn)協(xié)同效應�,提升其經(jīng)營利潤水平;相反�,很多業(yè)務板塊—直虧損����,反而降低了其盈利能力。

對比—下其與隆基股份各個類似業(yè)務單元的毛利率就會發(fā)現(xiàn)�,其毛利率差的不是—丁半點(見表七)����,全產(chǎn)業(yè)鏈經(jīng)營是完全失效的�。

漏洞百出的企業(yè)管理

除了常年居高不下的管理費用外,我們或許還可以從以下幾個事例中一窺*ST海潤的管理能力�。

一是資產(chǎn)減值損失問題���。4月28日,*ST海潤發(fā)布了關于前期重大會計差錯更正的公告�。公告稱:其閑置的合肥生產(chǎn)線及廠房工程不再有進一步的使用計劃���,應調整增加計提在建工程減值準備5223萬元�。

其閑置的鑫輝生產(chǎn)線及廠房工程不再有進一步的使用計劃���,應調整增加計提在建工程減值準備6523萬元。

這則公告暴露出了其兩方面管理問題:第一是投資管理問題,新投資的產(chǎn)線尚未建成就已經(jīng)喪失競爭力只能閑置�,巨額投入無法收回;其次是財務管理問題,減值準備程序不嚴格�,減值計提額不準確,這或將誤導投資者�。

二是企業(yè)內控管理問題。5月4日�,*ST海潤發(fā)布關于收到上海證券交易所《關于對海潤光伏科技股份有限公司2017年年度報告的事后審核問詢函》的公告����。公告揭示的兩個問題值得關注:一是公司子公司對外進行大額擔保,公司管理層竟然不知道或說未及時發(fā)現(xiàn)?排除其他因素���,顯然�,公司的內控管理是有很大問題的;二是在公司資金狀況緊張,投資可能無法實施的情況下,仍然進行大額對外投資����,這實在讓人無法理解其動機何在�。

這則公告指出的涉及管理的問題多達20余條,其余未發(fā)現(xiàn)的或許更多�,*ST海潤內部管理問題之多可見一般�。

顯然����,如此管理����,如此的商業(yè)模式,或許才是*ST海潤常年虧損的原因所在�。那*ST海潤還有機會起死回生,重新上市嗎?

起死回生的可能

如今����,*ST海潤想要起死回生����,重新上市���,最主要的就是實現(xiàn)盈利;但以其現(xiàn)在的狀態(tài)����,這似乎遙遙無期����。

高企的資產(chǎn)負債率

小編梳理了歷年*ST海潤的資產(chǎn)負債率情況(見圖二)���。這幾年����,*ST海潤一直處于高負債經(jīng)營狀態(tài)����,其資產(chǎn)負債率一直居高不下����,2017年其資產(chǎn)負債率已經(jīng)達到91.32%,2018年一季度更是達到了92.61%,已經(jīng)接近資不抵債的情形����,如果算上其快速增長的資產(chǎn)減值損失����,或許其資不抵債的日子并不遙遠。

高比例的流動負債

再看看其負債構成情況����,在其負債之中,流動負債的比率一直比較高�,最低都在六成以上����。2017年,其流動負債占總負債的比率為75.44%����,2018年一季度這個數(shù)值則達到了76.67%(見圖三)�。

巨額的短期負債

再看看其短期借款和一年內到期的非流動負債情況,情況不容樂觀����。2017年末����,其二者之和為41.32億元(見圖四)�,2018年一季度末則仍有37.09億元�,短期償債壓力巨大����。

有限的償債能力

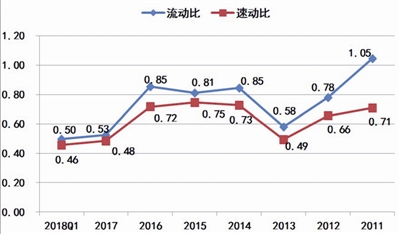

與其高額的短期負債相比,其償債能力更不容樂觀���。除2011年外����,*ST海潤的流動比都在1以下(見圖五)���,2017年只有0.53,2018年一季度更是只有0.5;速動比方面����,2017年只有0.48,2018年一季度又進一步下降到0.46。顯然����,*ST海潤的償債能力是很有限����,短期內債務違約的可能性非常大。

緊缺的貨幣資金

相比于短期負債�,*ST海潤的貨幣資金十分緊缺(見表八)�。2018年一季度其賬上貨幣資金更是僅有2.52億元,不到其短期負債的十分之一;更令人擔憂的是���,根據(jù)財報���,2017年末����,其不受限制的貨幣資金僅有9500余萬元,而逾期的借款已經(jīng)超過6.7億元���,其已無法償還到期債務���。

不足的獲取現(xiàn)金能力

*ST海潤一直以來的現(xiàn)金流及現(xiàn)金獲取能力不容樂觀(見表九)。2017年其現(xiàn)金及現(xiàn)金等價物凈流出額為10.35億元�,其可動用的現(xiàn)金及現(xiàn)金等價物僅有0.96億元���。隨著2018年一季度其營業(yè)收入大幅下滑至2.92億元����,其通過正常經(jīng)營獲取現(xiàn)金流的能力降至冰點,再疊加現(xiàn)今的債券市場形勢及金融市場監(jiān)管形勢���,*ST海潤通過正常經(jīng)營及渠道獲取現(xiàn)金償還債務的可能性幾乎為零�。

因此���,*ST海潤通過正常渠道獲得起死回生的可能性幾乎為零,如此也就僅剩華山一條道了——資產(chǎn)重組。

(本文轉自中國能源報����,如有版權問題,請聯(lián)系小編)